NVIDIA領軍矽光子2026年動能加速 光通訊供應鏈備戰

隨著NVIDIA Rubin Ultra新世代將登場,高速互連架構(800G/1.6T)以及矽光子技術的導入將帶來龐大成長商機,2025年AI資料中心成為產業成長的主動能,2026年更被視為矽光子大規模商轉的元年。

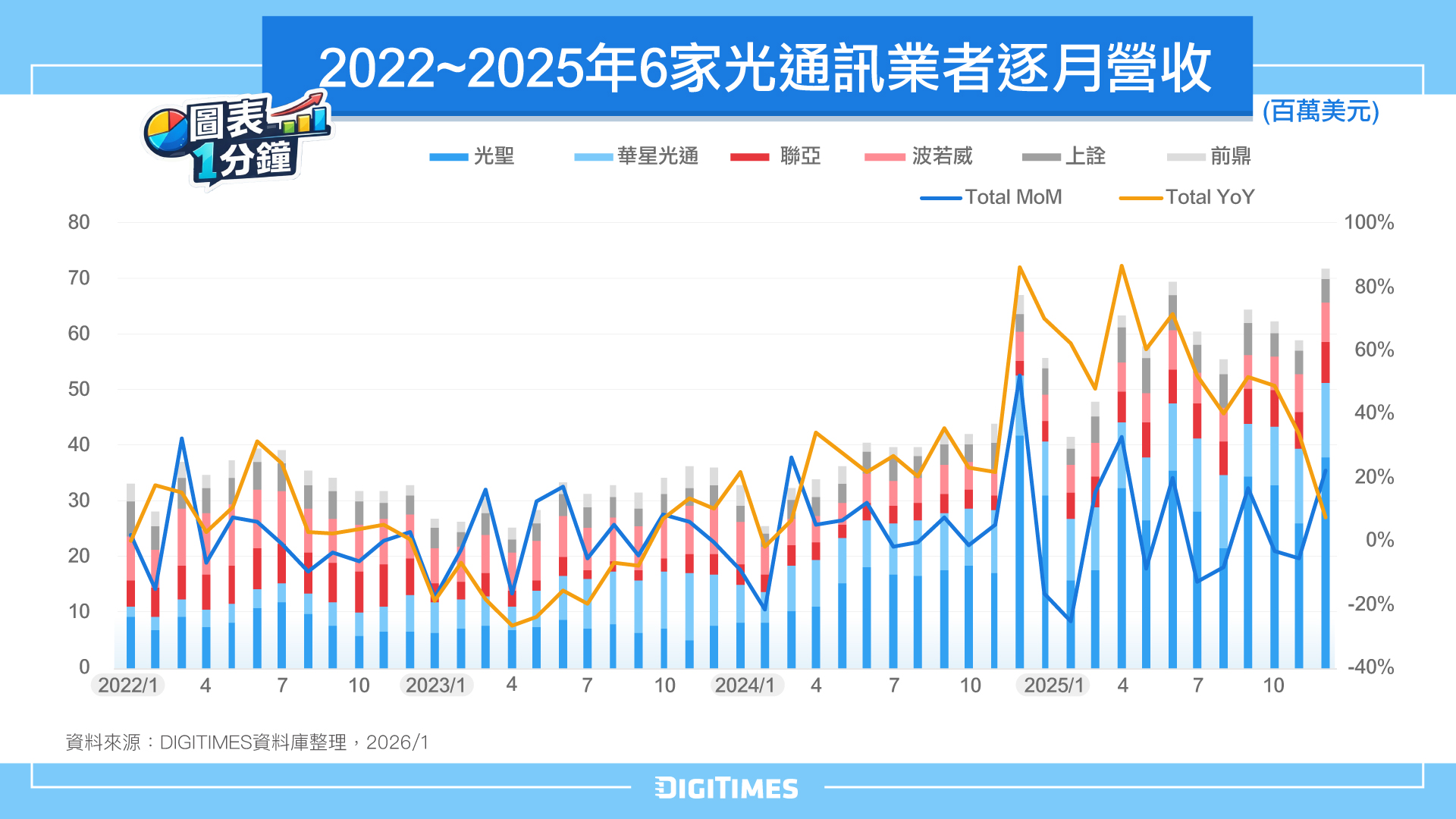

從2025年光通訊業者的營運表現來看,各家普遍較2023~2024年顯著成長,尤其是受惠於美系大廠Google訂單挹注,作為光纖線纜關鍵供應商的光聖,出貨動能持續放大。近期光聖自結公告2025年12月獲利,單月合併營收約新台幣11.85億元,稅後純益達2.57億元,EPS為3.35元。

而光聖2025年合併營收達到新台幣105億元,年增率逾6成,創下13年來新高,累計前3季EPS也達到13.87元,全年呈現營收、獲利雙成長。

光聖從2021年起與Google展開合作,近年來合作日趨密切。市場認為,交換器由400Gbps升級至800Gbps,將加速超高密度光纖線纜格式的需求。

此外,Google將擴大部署以TPU為基礎的AI伺服器,帶動龐大的網路連接需求,使得Google大客戶的營收比重已佔9成,未來2年光纖線纜需求可望倍增,成為推升營運的重要動能。

隨著AI與雲端算力需求,光通訊產業也從轉型為具結構性成長特性的關鍵供應鏈,未來3年光學共同封裝(CPO)將快速成為資料中心關鍵架構之一,以矽光元件出貨的上游磊晶廠聯亞,以及晶粒廠華星光在2025年均繳出營運佳績。

隨著磷化銦基板的供貨取得轉趨順利,聯亞進入下半年後營運動能火力全開,第4季營收為6.42億元、年增達122%,稅後純益達1.9億元、季增92%、年增超過22倍,全年營收創近3年新高。

聯亞認為,2025年矽光出貨年增加達3倍,2026年的產能規劃也將維持相同的3倍成長動能。

至於華星光2025年營收年增率達27%,至43.8億元,創下歷年新高。但2025年主力仍為400G,預計2026年起將正式進入800G與400G的交叉點,不僅800G產品將超越400G產品成為市場主流,且1.6T產品將開始小量出貨,看好未來2~3年成長潛力可觀。

光纖通訊被動元件廠的上詮,被視為台積電開發矽光子的合作夥伴廠商之一,2025年營收18.92億元,年增率達38.72%,創下歷年次高,2026年持續擴大產能布局,並將推進LPO(Linear Pluggable Optics)量產線建置進度,並從2026年起開始逐步貢獻營收。至於1.6T CPO FAU,從2025年第4季進入系統廠驗證階段,預計2026年第3季可望投入量產。

隨AI升級步伐快速,光通訊業者在2025年先後搶進AI成長列車,矽光子技術正蓄勢待發,2026年將隨著NVIDIA GPU換代、800G/1.6T光收發模組出貨可望倍增,邁向CPO爆發成長期。

責任編輯:何致中